2025년 종합소득세 신고 가이드 및 절세 전략

2025년 종합소득세 신고 가이드(국세청 공식 자료 및 최신 세법 반영)

1. 신고 대상자: 누가 신고해야 하나요?

- 개인사업자: 사업소득 발생 시 전체 매출액 기준 (간이과세자 포함)

- 프리랜서: 연 소득 750만 원 이상 (원천징수 3.3% 적용 대상자 포함)

- 임대소득자: 월세/전세소득 발생 시 (주택·상가 구분 없음)

- 이자·배당소득자: 연간 2,000만 원 초과 시

- 기타소득자: 유튜브·SNS 수익 등 연 300만 원 초과 시

- 투잡 근로자: 근로소득 외 추가 소득(부업, 강의 등) 있는 경우

2. 신고 및 납부 일정

- 일반 신고: 2025년 5월 1일 ~ 5월 31일

- 성실신고확인서 제출자: 5월 1일 ~ 6월 30일

- 대상 업종 예시: 도소매업(15억 원 이상), 전문직(7.5억 원 이상)

- 납부기한: 신고 마감일과 동일 (5월 31일)

※ 공휴일/토요일인 경우 다음 영업일로 연장

3. 신고 방법 4가지

(1) 홈택스(Hometax) 온라인 신고

절차: ① 홈택스 접속 → ② 본인인증(공인인증서/간편인증) → ③ [신고/납부] → [종합소득세] 선택 →

④ 소득·경비 입력 → ⑤ 공제항목 적용 → ⑥ 납부세액 확인 → ⑦ 전자납부

특징: 지방소득세 10% 자동 연동 / 실시간 오류 검증 기능 제공

(2) 모바일 손택스(Sontax) 신고

절차: ① 앱 설치 → ② 본인인증 → ③ 종합소득세 메뉴 선택 → ④ 소득 입력 → ⑤ 신고서 제출

장점: QR코드 스캔으로 의료비 영수증 자동 입력

(3) 세무서 방문 신고

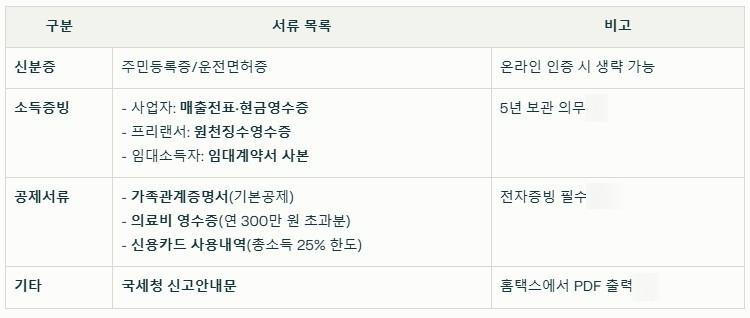

필요서류: 주민등록등본, 소득증명서류, 공제증빙 ※ 소득금액증명원 필수 제출

(4) 세무대리인 위임 신고

대상: 연소득 7.5억 원 이상(전문직 기준) / 성실신고확인서 발급 후 신고

4. 필수 준비 서류

5. 2025년 누진세율

6. 절세 전략: 세금 30% 줄이는 법

경비 최대화: 업종별 정률경비 활용 (예: 도소매업 20%, 서비스업 40%)

의료비 공제: 연 300만 원 초과분 15% 공제 (※ 2025년 500만 원으로 확대 검토 중)

연금저축 공제: 연 700만 원 한도 내 12% 공제

신용카드 공제: 총소득 25% 한도 내 15%~30% 공제

7. 주의사항: 가산세 방지법

신고지연 가산세: 월 3% (최대 60%)

오류신고 가산세: 10%~20% 추가 부과

전자증빙 미제출: 가산세 2% (2025년 예정)

[최종 점검]

신고기한: 5월 31일(토) → **6월 2일(월)**로 연장 가능성 확인

납부방법: 체크카드 납부 시 최대 0.5% 포인트 환급 혜택

문의처: 국세청 콜센터(126) 또는 홈택스 1:1 문의

"종합소득세 신고 시 의료비·교육비 영수증을 반드시 보관하세요. 2025년부터 전자증빙 미제출 가산세가 강화될 예정입니다." - 국세청 관계자 발표 예시문 -

모든 정보는 2024년 12월 기준 국세청 자료를 반영했으며, 2025년 세법 개정 시 공식 발표 후 수정될 수 있습니다. 정확한 내용은 관할 세무서 또는 홈택스 공지사항을 확인하시기 바랍니다.

- 개인사업자 종합소득세 신고 가이드 (2025년 기준)

- 2025년 종합소득세 절세 전략 (센드비 자료)

- 2025년 종합소득세 신고 방법 총정리

- 국세청 공식 신고안내 (개인신고안내)

- 국세청 종합소득세 기본정보

- 모바일 손택스 신고 절차 (국세청 공식 영상):

- 근로소득자 모바일 신고 방법 (국세청 영상)